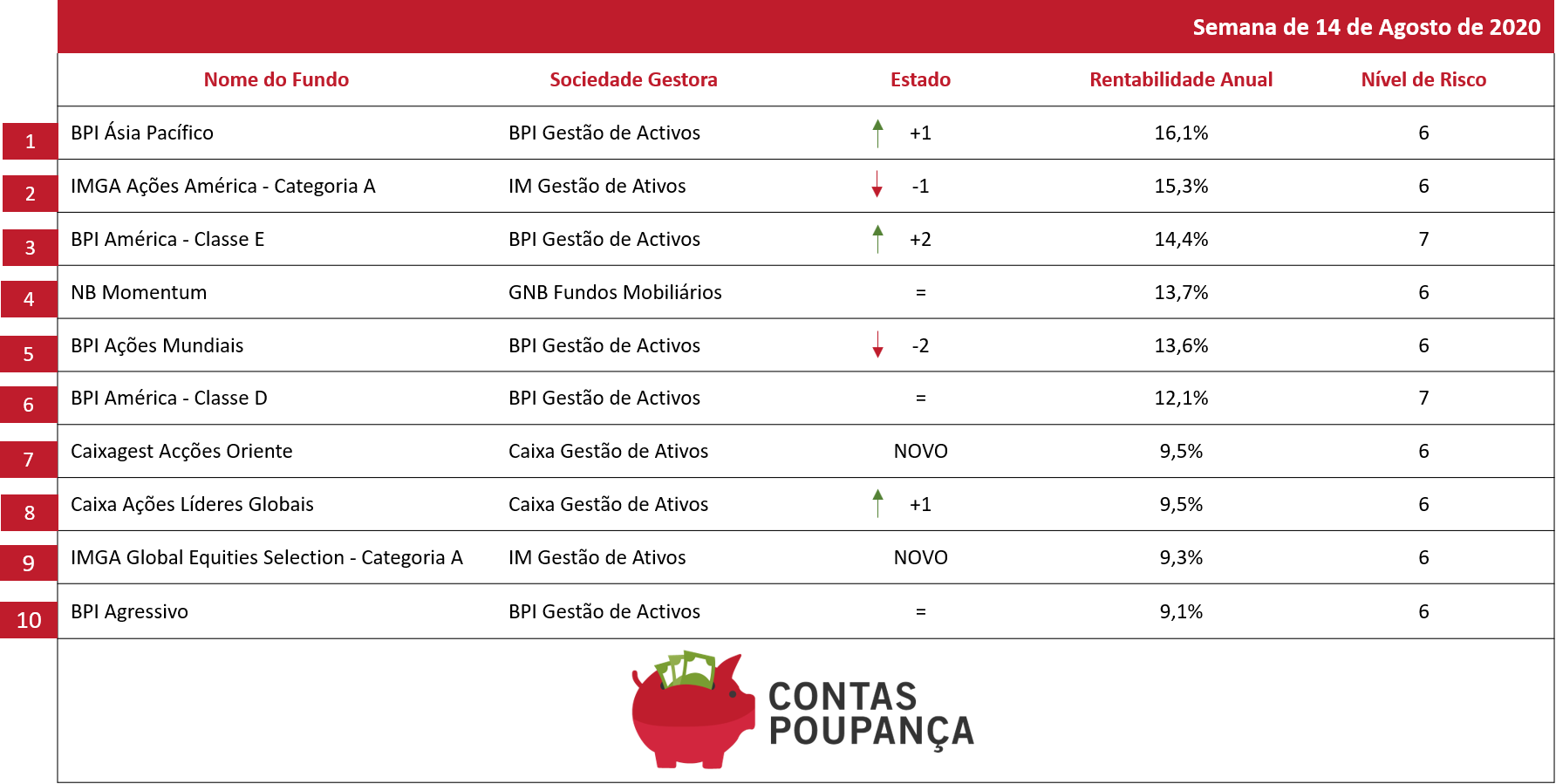

Semana de 14 de Agosto de 2020

Confesso que não estou surpreendido com a curiosidade que estes artigos sobre os fundos de investimento tem suscitado junto de muitos leitores. Muitos dizem-me que pela primeira vez ponderam subscrever este tipo de produtos e perguntam-me que fundos devem estudar, em que bancos e com que critérios.

A essas pessoas respondo sempre que não dou esse tipo de conselhos. Eu não pretendo dar-vos o peixe, quero ensinar-vos a pescar. Têm aqui os resultados: neste artigo e no outro em que vos falo dos meus resultados pessoais. Se acharem o assunto interessante, devem primeiro ler (ainda mais) e depois escolher um banco (de preferência sem comissões) e depois com os especialistas desse banco ou corretora escolher os fundos de acordo com o vosso perfil. Mais risco mais possibilidade de retornos altos, menos risco retornos mais baixos e lentos. Simples. Comece por “baixo”, não queira ficar rico rápido porque isso não funciona assim, OK?

Semanalmente partilho convosco o TOP 10 dos Fundos de Investimento NACIONAIS divulgado pela Associação Portuguesa de Fundos de Investimento e Patrimónios (APFIPP). Estes dados são públicos. O meu objetivo é simplesmente que vá acompanhando a rentabilidade dos Fundos de Investimento como ferramenta para pôr o seu dinheiro a crescer (muito) mais do que apenas nos depósitos a prazo. Não quer dizer que invista, mas pelo menos fica a conhecer. Estes produtos não têm capital garantido.

Como pode ver na tabela acima, mais subida, mais descida, continuam a ser sempre mais ou menos os mesmos no Top 10. Noto também outra coisa, que esta última semana foi “boa” nas bolsas. Os que já tinham crescido na semana passada cresceram ainda mais. Os melhores estão a render 14, 15 e 16%. São valores normais em fundos de investimento de maior risco (6 e 7. 7 é o máximo de risco).

Como deve ler o quadro? Quer dizer que quem subscreveu uma ou mais unidades destes fundos há exatamente 1 ano (a 14 de Agosto de 2019) teve agora este rendimento. Não quer dizer que se os subscrever hoje vai ter esse valor daqui a 1 ano, estamos em sintonia? Daqui a um ano até pode estar a perder dinheiro. É mesmo assim.

A questão é que se nunca “semear” nunca colherá. Só quem investiu há 1 ano tem agora este rendimento nestes fundos específicos. Quem investiu num depósito à ordem há 1 ano teve agora 0,1% de juros. É a diferença.

Estes valores extraordinários, como viu na tabela, implicam assumir risco. Portanto, deverá perceber também que só assumindo riscos poderá esperar ter uma boa rentabilidade com as suas poupanças. Deve contar como normal estar também a perder 15 ou 20% em várias alturas do seu investimento. Depois recuperam (é o que esperamos).

Como já lhe expliquei no outro artigo semanal sobre os meus fundos de investimento, só subscrevo fundos em bancos que não me cobram nada. Os bancos “clássicos” cobram e não é pouco. Mas tem de avaliar por si e fazer contas.

Confirme sempre essas informações com o gestor de conta do banco onde pretender investir. Atenção às comissões de guarda de títulos e manutenção de contas de investimento e afins. É de fugir a todo o custo a menos que compense o rendimento apesar disso tudo. Eu opto por bancos que não me cobram isso.

O que são Fundos de Investimento? Quais os fundos nacionais mais rentáveis?

Esta informação semanal é para quem está disposto a subscrever produtos financeiros sem capital garantido. Se nem quer pensar em arriscar um pouco do dinheiro que tem, não perca tempo a ler esta informação. Os Fundos de Investimento são “cabazes” de ações e obrigações geridos por profissionais nos bancos e corretoras. Compra um “cesto” e o valor dele vai subindo ou descendo conforme o comportamento do conjunto de ações selecionadas nas bolsas. É estar na Bolsa sem estar diretamente. É ótimo para quem não percebe nada disto começar a investir uma pequena parte das suas poupanças. Tem o meu exemplo aqui.

O ponto que deve fixar é que se quer pôr o seu dinheiro a trabalhar para si e ganhar dinheiro com o seu dinheiro terá de um dia arriscar um pouco. Normalmente entregamos o nosso dinheiro aos outros (aos bancos, nos depósitos a prazo) para eles ganharem dinheiro com o nosso dinheiro. Em parte, eles pegam no nosso dinheiro, colocam neste tipo de produtos (e outros muito mais complexos) e ganham eles com o esforço do seu trabalho. Se for você a investir o seu dinheiro há uma inversão dos papéis.

O que vai encontrar neste artigo semanal?

Os Fundos de Investimento são um mundo de altos e baixos diários. Semanalmente recebo informação da APFIPP (Associação Portuguesa de Fundos de Investimento e Fundos de Pensões) com os 10 Fundos nacionais mais rentáveis nos últimos 365 dias. Esta informação é pública e está no site deles. Reproduzo apenas o que recebo. Não faço análises nem dou conselhos de investimento. O meu objetivo é incentivar a literacia financeira, para que perceba como funcionam estes produtos e suscitar a sua curiosidade. As decisões sobre como gere o seu dinheiro são exclusivamente suas.

O meu objetivo com estes artigos é que passem a ACOMPANHAR a evolução dos fundos que vos interessam (estes e muitos outros) para depois saberem quando é boa altura para comprar ou para vender. Se nunca começarem a olhar, nunca perceberão como funciona. Nunca invista dinheiro de que pode vir a precisar nos próximos meses ou anos. É a regra “sagrada”.

Ao olhar semanalmente para a lista vai verificar que muitos fundos que estavam no Top 10 na semana passada deixaram de estar e que muitos novos entraram nesta semana. O segredo, se é que há algum, é escolher dois ou 3 fundos de vários níveis de risco por exemplo um de risco 3, um de risco 5 e um de risco 6 e ir investindo ao longo do tempo com regularidade. Se começar a trocar de fundos só porque vê outros a crescer mais do que o seu isso só vai trazer-lhe stress e não chega a ver os fundos a fazerem o seu trabalho. Cada um deles tem uma estratégia diferente. Numa semana em que as bolsas caem, os fundos moderados vão crescer mais do que os arrojados e vice-versa.

Nesta fase, é apenas este detalhe que gostava que percebesse. Este Top 10 da APFIPP não é uma corrida para ver quem chega em primeiro lugar. Eu uso-o só para perceber que tipo de ganhos é possível ter com Fundos de Investimento em geral. Claro que é interessante saber quais são os que estão ao longo do tempo sempre nos primeiros lugares, esse detalhe pode ser importante na altura de escolher, como é óbvio. Mas não é num mês que vai ter essa noção. Dê tempo ao tempo. Vá acompanhando e tirando as suas próprias conclusões. Quando decidir arriscar e investir peça ajuda a um consultor financeiro do banco que escolher de preferência sem comissões, claro.

Neste vídeo mostro-lhe como escolhi os meus.

Avisos e Advertências

Antes de investir em Fundos de Investimento, deve informar-se bem junto do seu gestor de conta (no banco ou corretora/Gestora de fundos) sobre os riscos que corre e fazer a sua avaliação do perfil de risco (tem de preencher sempre um questionário primeiro). Investimentos de risco não são brincadeira. Pode perder parte do seu dinheiro se agir precipitadamente ou não souber lidar com momentos de crise/queda dos mercados.

Este Top 10 tem apenas os Fundos nacionais mais rentáveis. Não inclui os que mais perderam, que serão muitos. Há Fundos que todas as semanas entrarão em terreno negativo. A APFIPP não faz esse TOP 10. Antes de comprar/subscrever um Fundo (há unidades a partir de 25 euros ou até menos), deve ouvir as recomendações de profissionais da área e agir segundo as normas do setor que lhe serão transmitidas.

O que vai encontrar nesta lista não são recomendações de investimento, até porque há muitos outros fundos de investimento internacionais com rendibilidades superiores e inferiores e alguns destes mencionados na lista da APFIPP serão negociados junto de quem tem conta em determinados bancos e você pode não ser (nem querer ser) cliente desse banco. O meu objetivo é apenas que perceba de que tipo de rentabilidade estamos a falar quando nos referimos a fundos de investimento, sempre relativamente a quem os subscreveu há um ano.

Outra informação relevante é que devem ver sempre a evolução destes e de outros fundos nos últimos 5 anos. O facto de estarem a subir muito agora (no último ano) não quer dizer que continuem a subir assim no futuro. Mas veja sempre o passado.

Outro alerta: Os fundos da APFPP são só dos que estão inscritos nesta Associação. Há milhares de outros Fundos (nacionais e internacionais) que não fazem parte desta lista e que são melhores e piores do que os desta reduzidíssima lista de 10 fundos. São apenas um exemplo do que podem render alguns fundos. Isto são investimentos SEM CAPITAL GARANTIDO, ou seja, no limite pode perder todo o dinheiro que investiu e são dos mais arriscados. Há outros menos “perigosos” mas que rendem muito menos.

Alertas da APFIPP:

– Estes resultados não consideram comissões de subscrição e resgate, bem como outras comissões e encargos eventualmente suportados diretamente pelos participantes, que variam de acordo com as condições estabelecidas no regulamento de gestão de cada fundo.

– As informações constantes deste documento não consubstanciam qualquer tipo de aconselhamento a investidores o qual deverá ser prestado por entidades profissionais, nem dispensam a consulta de outra informação, nomeadamente a publicada oficialmente pelas Entidades Gestoras ou pelas entidades encarregues da colocação e comercialização dos valores mobiliários em causa.

– As rendibilidades divulgadas representam dados passados, não constituindo garantia de rendibilidade futura, porque o valor das unidades de participação pode aumentar ou diminuir em função do nível de risco que varia entre 1 (risco mínimo) e 7 (risco máximo).

– As informações contidas neste documento foram elaboradas tendo em conta os dados transmitidos pelas entidades gestoras ou divulgados pela CMVM. A APFIPP não se responsabiliza pela inexatidão ou deficiência dos dados que são transmitidos pelas entidades em causa nem pelos resultados das análises ao classificações elaboradas tendo por base dados deficientes ou incorretos.

Acompanhe-nos AQUI

Leia os livros “CONTAS-POUPANÇA”. É só clicar AQUI ou nas fotos dos livros.

Não invistam em fundos nacionais (não quero com isto dizer que não hajam fundos nacionais interessantes), há fundos estrangeiros bem melhores.

Acho uma excelente experiência e um privilégio até, que uma pessoa como o Sr. Pedro se disponha de forma tão transparente a dizer como investe algum do seu dinheiro e se está com lucro ou prejuízo. Se prestarmos atenção, muitos dizem: Invista aqui e ali mas não mostram ou explicam detalhadamente. Não dizem quais as apostas pessoais. Nas peças. o. Sr. Pedro é claro e exaustivo: O capital não é garantido, não meta cá o que não pode perder…

Eu também comecei a interessar me por produtos de maior risco teórico. Muita gente fala dos Exchange Trading Funds (fundos negociados em bolsa) que têm custos de administração muitíssimo mais baixos e seguem também mas não só um determinado indicie bolsista. Ou seja, é regulado e transparente (parece-me). O mercado melhora, ganhamos e se perde, perdemos também. Cheguei a abrir conta numa corretora low-cost (DeGiro). Mas é muita informação, imensos fundos, Vários instrumentos financeiros (alguns nunca tinha ouvido falar), diversas bolsas e índices. Nem sabia que os EUA tinham mais do que 1 índice bolsista. Sim ouvia os nomes e tal mas… Por exemplo, as agências de rating, são donas de alguns ETFs (?)

Se todos funcionassemos desta forma simples, transparente, o mundo poderia ser um lugar mais igualitário para todos.

OBRIGADA.

Caro Pedro Anderssen.

Antes de mais, o meu imenso agradecimento por tanto me ajudar, há muitos anos, com a sua preciosa informação, permanente esclarecimento e aprendizagem.

Recorri à sua sabedoria a 7 de julho, via mail mas infelizmente não obtive qualquer resposta.

A minha questão era muito simples: tendo finalizado a apólice de um PPR/Leve, gostava de saber onde podia aplicar a pequeníssima poupança daí resultante.

Tenho 65 anos e pretendo uma opção, sem grandes riscos e mobilizável sem grandes penalizações: o que sugere que eu faça?

Antecipadamente grata e com toda a estima,

Ângela Guimarães

Olá Ângela. Com 65 anos não deve arriscar em produtos com risco. Tem os certificados do tesouro, mas não pode mexer no primeiro ano. É nós CTT. É do Estado e é seguro a menos que o Estado vá à falência.

Lamento não ter visto o seu e-mail ou não ter conseguido responder. São centenas de mensagens…

Obrigada pela sua resposta, Pedro Andersson.

Boa tarde, junto o meu aos agradecimentos aqui expressos. Como posso ver os diversos fundos de forma a poder escolher?!

Olá. Varia de banco para banco. Basta perguntar-lhes 🙂