Este artigo deu-me muito trabalho a escrever. Estão aqui muitas semanas de trabalho. Espero sinceramente que invista pelo menos 2 minutos do seu tempo para perceber as contas que fiz. Não o peço por mim, mas por si. Estas contas podiam perfeitamente ficar privadas, porque só a mim dão jeito. Terá de, obviamente, fazer os cálculos com os seus valores.

Vai ter de ir ao seu homebanking, fazer dezenas de copy/paste, criar um ficheiro Excel e ir atualizando esse ficheiro ao longo de meses e anos. A outra opção é, obviamente, não fazer nada e continuar a desperdiçar centenas ou milhares de euros. Tudo bem. Todas as opções são válidas. O dinheiro é seu.

Estamos ou não a poupar no Crédito à habitação?

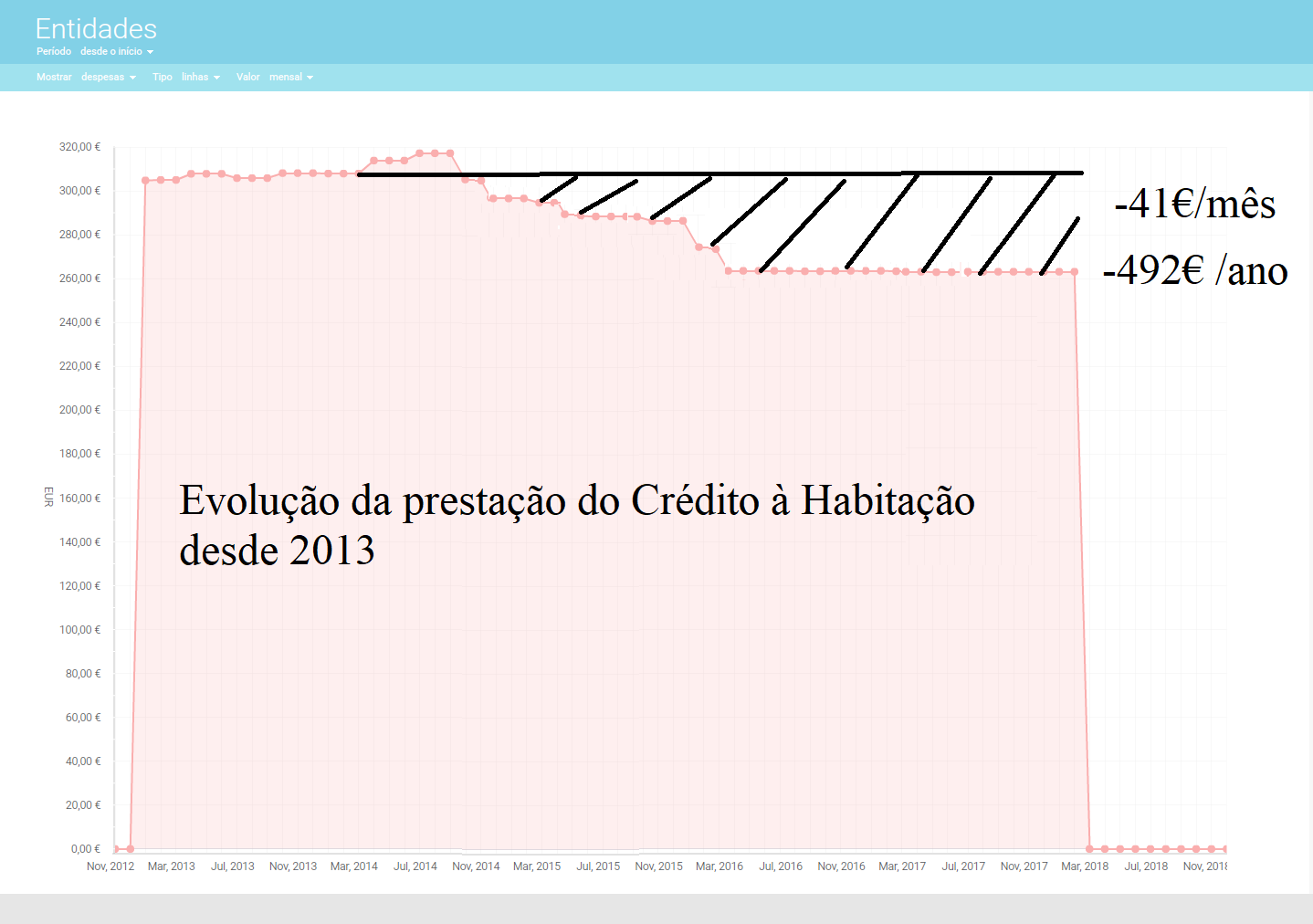

Sim, estamos. Graças à Euribor negativa. Para me facilitar as contas no crédito à habitação uso um programa chamado Boonzi (pesquise na net) em que basta ir ao meu homebanking, copiar todo o extrato, e fazer “paste” no programa e ele faz-me toda a análise e gráficos quase sem a minha intervenção. É um programa português e é um investimento que considero que vale muito a pena (é pago). Os gráficos que lhe vou apresentar são desse programa. Avalie. (Isto não é publicidade, é porque acredito mesmo que é o melhor programa de finanças pessoais que já encontrei).

Como pode ver abaixo, com a descida de Euribor para níveis negativos, desde 2016 que estou a pagar menos 41 euros por mês de prestação ao banco pelo meu crédito à habitação. São 492 euros por ano que estou a pagar “a menos” do que o normal nos anos anteriores. Ora, o simples facto de saber este dado é importante para gerir as finanças familiares. Ou ponho esse dinheiro de lado ou fico a saber que se a Euribor subir (lá para 2021) vou perder esta margem de manobra.

Portanto, se assumir novos créditos (automóvel ou pessoal) tenho de levar em conta esta margem para depois não ficar sobreendividado. É que nessa altura não é só a mensalidade de um crédito que vai subir. São TODAS as mensalidades (que estiverem associadas a uma taxa Euribor).

Imagine que tem, por exemplo, 3 créditos e todos sobem 45 euros por mês. Estamos a falar de 135 euros a mais do que agora, todos os meses (mais as taxas e taxinhas). Conseguiria suportar esse valor?

A evolução do Seguro de Vida

No crédito à Habitação podemos fazer algumas coisas, mas depende mais da evolução do mercado e do mundo do que de nós. A opção é transferir o Crédito à Habitação para outro banco. Mas dá ainda bastante trabalho. Pode poupar dezenas de milhares de euros. Tente sempre.

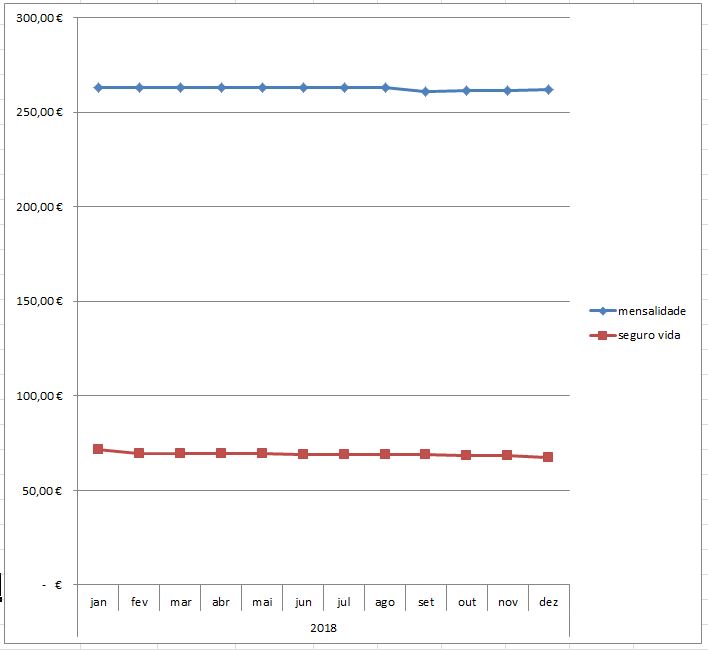

Mas no caso do Seguro de Vida já não é assim tanto. Podemos mexer e bastante com pequenas dicas. Peço-lhe que olhe com atenção para o gráfico abaixo e perceba, por favor, como tenho poupado ao longo dos últimos anos comparando com alguém que nunca tenha feito nada.

Como funciona a mensalidade do seguro de Vida

Assinamos tudo de cruz sem fazer perguntas. O Seguro de Vida é obrigatório portanto, fazêmo-lo sem grandes dúvidas. Começa baixinho e comportável. No meu caso, para duas pessoas, ITP, com 100% cada um, começamos a pagar menos de 40 euros por mês em 2007. Achámos tudo muito bem.

Mas os anos foram passando e, sem nos apercebermos, de repente, já estávamos a pagar 60 euros por mês. Depois 70. depois 80, depois 110 euros por mês. Depois, 120 euros por mês. Achei aquilo muito estranho. Fui ao banco perguntar se era normal. Disseram-me que sim, claro que era normal: Estamos a ficar mais velhos e por isso o risco de morte aumenta, logo, temos de pagar mais de seguro de vida pelo valor em dívida do empréstimo.

Assim, se notar a linha tipo escada no gráfico abaixo, verificará que, se nunca fez nada para baixar o seu seguro de vida, a sua escadinha será sempre a subir. Esse era o meu caminho se não tivesse feito nada.

Como poderá ver no ponto nº 1, interrompi esse processo apenas com um e-mail. Estávamos em 2013. A meio do ano, mandei um e-mail ao banco a exigir que passassem a enviar mensalmente (tenho o crédito na CGD) o valor em dívida para a Seguradora e não anualmente. Apenas com esta “dica” interrompi logo a “escadinha”. É que na altura o banco só mandava anualmente o valor em dívida para a seguradora para refazer os cálculos do prémio.

Como podem ver, ao longo do ano, cada vez pago um pouco menos (porque devo menos ao banco). Neste pormenor estamos a falar de apenas cêntimos. Mas são cêntimos a menos e não cêntimos a mais. E a melhor parte é que é tudo automático. Não tenho de fazer rigorosamente nada.

O seguro Multirriscos

Se notarem no gráfico acima o nº2, repararão que em Dezembro de cada ano tenho sempre um pico de despesa. É o seguro multirriscos. Se repararem, no nº4 esse valor baixou bastante. É que negociei com o banco juntar o seguro de recheio da casa que tinha noutra seguradora. Perguntei-lhes (à Fidelidade) o que me faziam se eu trouxesse para eles o seguro que tinha noutra seguradora. Como podem ver, em 2016, fiquei a pagar menos do que antes juntando mais um seguro. E com melhores condições.

Entretanto, já voltou a subir, mas mesmo assim continuo a pagar menos do que em 2013.

Renegociar o seguro de vida

Vamos ao ponto 3. Em 2016, consegui baixar o nosso seguro de Vida para metade do que pagava antes. De 120 euros por mês, baixei para 60 euros por mês. Com as mesmas condições. Fiz várias simulações junto da concorrência e apresentei-lhes os resultados e ameacei sair. Foi muito difícil. Foram meses de negociação e dezenas de e-mail trocados. Chegamos a um entendimento.

Tem de ler as condições do seu contrato com o banco por causa do spread. No meu dizia lá que tinha de ter “seguro de vida” para ter um spread de 0,3%. Mas não dizia que tinha de estar associado ao meu crédito à habitação. Foi a esse argumento que me agarrei com unhas e dentes. Vai ter de arranjar o “seu” argumento.

Em resumo, como pode ver, por me ter mexido, em 2019 ainda estou a pagar menos de seguro de vida do que em 2013. Estou a poupar mais 720 euros por ano por me ter metido nesta “guerra”. Com a poupança anterior na prestação, são 1.212 euros que ficam do meu lado todos os anos.

Vale a pena amortizar?

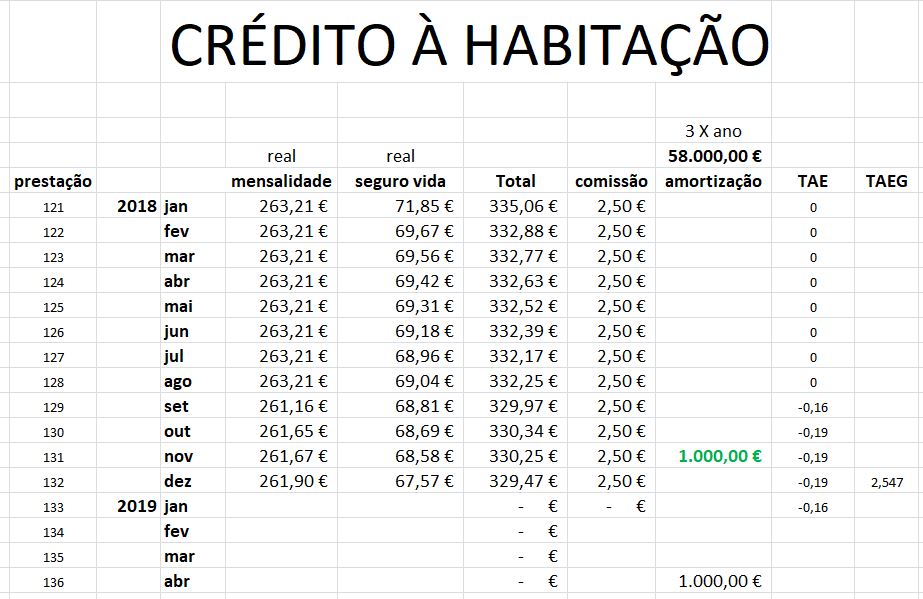

Agora estou a fazer outras contas. Pela primeira vez na minha vida amortizei uma pequenina parte do meu crédito à habitação. Amortizei 1.000 euros. Foi super simples. Liguei para o banco (nem foi nada por escrito) e dei instruções para amortizarem mil euros. Assim aconteceu no mês seguinte. Cobraram 5 euros de comissão. São os 0,5% previstos na lei. Tudo legal. Se tivesse taxa fixa seriam 2%.

Agora estou a fazer uma folha Excel para ver os efeitos da amortização no seguro de vida e na prestação do crédito. Só mil euros não dá para ver nada, mas a minha intenção é fazer isto de forma regular a partir de agora. Eu sei que os especialistas dizem (quase) todos que não vale a pena amortizar porque consegue colocar a render esse valor da poupança mais do que o juro que está a pagar ao banco. É certo.

Mas acho que esses especialistas se estão a esquecer de que cada mês que paga uma mensalidade, está a pagar (para além do juro) o seguro de vida e a comissão de processamento da prestação. Ora isso ao fim dos anos é uma quantia muito elevada. Então se tiver ainda mais produtos associados, a despesa é muito maior. Não estou a dizer que deve amortizar. Estou a dizer-lhe que estou a testar e a fazer muitas contas. Mostro-lhe o meu Excel.

Como podem ver acima, só em seguro de vida e comissões estou a pagar 800 euros por ano ao banco para ter um crédito à habitação. Portanto, se eu conseguir – com maior ou menor esforço – amortizar o suficiente para pagar o crédito 5 anos mais cedo é um valor ainda razoável que posso estar a poupar. Até porque, pelo meu plano de pagamentos, a partir dos 60 anos vou estar a pagar 300 e 400 euros de seguro de vida POR MÊS. Portanto, é agora que tenho de começar fazer alguma coisa, senão vou ver-me aflito lá mais para a frente.

Chateiam-me as “teorias”

Gosto de ver os números. Gosto de fazer as contas. Não fico satisfeito quando me dizem “Ah… Não vale a pena amortizar a casa!”. Mas não vale a pena porquê? Já fez as contas? Eu ainda não fiz. Mas comecei a fazê-las. E não é com números inventados. São com números a sério. Como não tenho outros, uso os meus. Se tiver curiosidade em acompanhar mais esta minha aventura financeira, venha comigo. Siga o blogue. Assine a Newsletter, se quiser.

A intenção é aumentar a nossa literacia financeira e sermos cada vez melhores gestores do nosso dinheiro. Já que ninguém nos ensinou, vamos aprender sozinhos e uns com os outros. Gostava de conhecer pessoas (mandem mensagens) que fizeram enormes esforços para amortizarem as suas casas o mais depressa possível. Quero saber se compensou e que avaliação fazem do processo. Valeu a pena o esforço? Aconselham? Fariam hoje alguma coisa diferente?

Acompanhe-nos AQUI

34 dicas para poupar muito mais e fazer crescer o seu dinheiro em 2018.

É um livro que se paga a ele próprio apenas com uma dica.

Registe-se AQUI para receber a Newsletter do Contas-poupança.

(Todas as dicas da semana num só e-mail).

Se quiser um resumo claro e prático das dicas que demos nos primeiros 5 anos de programa, pode adquirir o livro “Contas-poupança I”.

É só clicar AQUI abaixo.

Desculpe mas notei uma coisa: “Se tivesse taxa variável seriam 2%”

Não será antes, taxa fixa paga 2% e variável paga 0,5%?

Olá. Obrigado. Tem razão. É isso mesmo.

Corrigido. Obrigado.

De nada. Mas para futura referência, nem sempre corresponde à estes valores (e peço que escreva isso) pois podem ser diferentes, sendo sempre necessário verificar nos documentos que assinou ao pedir o crédito.

Olá Pedro toda a vida vi os meus pais a fazerem um esforço enorme para pagarem as suas casas. Assim que compravam uma casa nova o seu foco era pagá-la o mais depressa possível. E esse exemplo ficou comigo. Comprei casa em 2010 e na altura o ordenado que tinha não me permitia ter uma renda muito alta, por isso, e por estarmos em início de vida fizemos um crédito para 45 anos (também na CGD). Já fiz abates e noto na minha mensalidade que não sobe. O cálculo que o meu pai me ensinou a fazer para manter a mensalidade controlada (que lhe foi explicado por um funcionário do banco) é se abatermos o nosso valor de juros (associado à prestação) anualmente irá manter a prestação controlada. Acho que onde eu noto mesmo mais é ao ver o meu extracto bancário, em 8 anos de crédito, saber o que eu abati e o que já aparece pago, quase nada vem dos 8 anos de prestações. E neste momento é que começamos a abater mais capital com a prestação mensal e quase nada de juros. Como fiz a escritura em 2010, os juros da casa ainda entram para o nosso irs, mas neste momento, não é quase nada, por isso, comecei a estudar a hipótese de mudar o crédito de banco, tendo em conta todas as despesas que a CGD obriga. Por isso contactei o Doutor Finanças e vamos fazer a escritura em janeiro com o Banco Ctt. Reduzi os seguros em menos 15€ mensais e o mesmo prazo lá significava uma poupança de 25€ mensal. Como neste momento a nossa vida se encontra mais estável optamos por reduzir o prazo do crédito de 37 anos para 20 – menos 17 anos de prestações que significam cerca de 70.000€ a menos no total do crédito, fora todas as outras poupanças – cartão bancário sem anuidade, sem obrigação de cartão de crédito, é uma grande diferença. Pretendo sempre que possível continuar a abater e reduzir ainda mais este prazo pois esta é a nossa maior despesa. Obrigada por todos os seus conselhos acho-os sempre muito úteis! Tudo de bom para si e para os seus um excelente 2019!

Ando neste momento a renogociar o meu spread e a gestora de conta sugeriu que diminuísse os anos do crédito, tendo em conta os juros atuais e caso os juros aumentassem voltaríamos a aumentar o tempo de empréstimo caso tivéssemos essa necessidade. Quando fiz o empréstimo da casa pedi o maior tempo possível porque na altura estávamos mais apertados financeiramente mas neste momento poderíamos pagar mais de prestação e diminuindo o empréstimo em 5 anos o valor pago no final é substancialmente mais baixo. Fica a sugestão…

Concordo com o que diz, mas tem um pequeno senão: Eu prefiro manter a prestação mais baixa o máximo possível e negociar o spread para o mínimo que o mercado me deixa encontrar, mesmo noutros bancos. Porquê? Porque caso aumente a prestação devido à subida da euribor, vai estar sempre dependente da decisão do banco para um acordo posterior da diminuição da prestação, ou seja, caso eles não aceitem, vai ter que aguentar o que pediu para subir + o valor da subida e descida da euribor. O ideal é juntar uma boa parcela na sua conta para uma altura em que possa precisar dele por outro motivo urgente e caso queira abater, poder fazê-lo descansado ou usar para uma altura que não consiga pagar a prestação toda nos meses de maior dificuldade. O ideal é abater sempre que possível mas convém ter algum de parte para urgências.

Olá Pedro, Obrigado pelo post, muito util.

Tambem tenho credito na CGD e no meu caso, para alem dos 2.5€ de comicoes, tambem me sao descontados 10 centimos de “impostos”, coisa pouca mas todos os centimos contam. Gostaria de saber se no seu caso tambem tem de pagar esta quantia e se sabe do que se trata?

É o imposto de selo. Está incluído nos 2.5 euros

Obrigado pelo esclarecimento Pedro.

No meu caso, apenas apos adicionar as Comissões (2,50 EUR) e os Impostos (0,10 EUR), 2.60 no total, chego ao valor total da prestacao mensal: Capital + Juros + Comissões + Impostos.

Obrigado. Vou ter confirmar no meu extrato também.

Para quem tem Credito habitação a melhor solução é Amortizar , Amortizar e amortizar.

Fiz o meu CH em Maio de 2007 a prestação que estava acordada era de 604€ , em Janeiro de 2009 devido a crise e subida da euribor passou para os 825€ .

Nessa altura a esposa também perdeu o emprego , (estávamos mesmo em maré de sorte !) No entanto consegui absorver essas sucessivas subidas da euribor nos longos meses seguintes graças as poupanças que tinhamos.

Mas aprendi uma grande lição : Créditos de longa duração sao uma praga que devemos eliminar o mais rápido possível.

Por isso de 2010 a 2018 o meu objectivo foi amortizar o valor em divida o máximo possível. Foi difícil , trabalhamos muito , mas valeu o sacrifício. Hoje o valor em divida é de apenas 15% do valor inicial.

O conselho que dou a juventude que esta hoje a aventurar-se num credito habitação é :

A) façam muitas contas

B) contem sempre que alguma coisa vai correr mal algum dia e preparem-se com antecedência ( crise , desemprego , doença , divorcio etc)

Boa tarde, em relação à amortização antecipada, sem fazer grandes contas, penso que vale sempre a pena.

Todos os créditos têm a TAEG (atualmente) ou a TAEGR (nos antigos créditos) que, basicamente, refletem todos os custos com o crédito a habitação (serviços associados, seguros, etc). O meu cálculo simplista para a decisão de amortização é saber se consigo taxas de juro superiores a essa para colocar o dinheiro a render. Neste momento a resposta é não, pelo que amortização é uma boa opção.

Bom raciocínio. Obrigado.

Comprei casa há muito pouco tempo mas tenho feito um esforço para amortizar um bocadinho todos os meses. Em 3 meses já amortizei extraordinariamente 700€, tendo a minha prestação baixado até agora 2,33€, nos 357 meses que me faltam 831,88, ou seja poupei 831,88-700-3,5(comissão)=128,38.

Isto com a taxa de juro de agora, se as taxas aumentarem (ou quando segundo alguns) a poupança será superior. Se continuar assim e pagar mais cedo o empréstimo, a poupança pode ainda ser superior.

Posso também juntar a sobra para aumentar a minha capacidade de amortização e criar uma bola de neve de amortização. Há uma página de exemplo do boonzi onde podem fazer simulações gratuitamente com os vossos casos. Aconselhava inclusive ao caríssimo Pedro Andersson que agarrasse na poupança que tem tido em relação à prestação mensal e a aplicasse amortizando todos os meses o empréstimo.

http://www.boonzi.pt/como-acabar-rapidamente-com-divida-simulador-amortizacoes-credito-habitacao/

Também sou da CGD e não sabia da possibilidade de amortizar por telefone, informaram-me que teria que me deslocar a uma agência e preencher com ajuda de um funcionário o formulário especifico 7 dias úteis antes da prestação. A amortização tem que ser feita no mesmo dia que a prestação. Como trabalho muito perto de uma agência perco meia hora de almoço e resolvo a questão.

Das primeiras vezes fiz com a ajuda da funcionária que me tratou do empréstimo, esta já estava ao corrente do meu plano. Mas no terceiro mês apanhei uma funcionária nova a quem tive que repetir o valor, pois não acreditou da primeira vez. Acho que toda a gente se esquece que a taxa é percentual, pelo que não há razão para amortizar o mínimo que seja. Através do serviço caixa directa online sei logo no dia seguinte à saída da amortização o novo valor da prestação.

Quanto ao ter maior rentabilidade em aplicações financeiras, de momento desconheço aplicações que tenham rendimentos equivalentes, os mercados andam em queda acentuada. A meu ver contas feitas a melhor poupança neste momento é a amortização de crédito.

“pelo que não há razão para amortizar o mínimo que seja”

queria dizer pelo que não há razão para não amortizar o mínimo que seja

“pelo que não há razão para amortizar o mínimo que seja.” aqui queria dizer pelo que não há razão para não amortizar o mínimo que seja.

Boa noite,

Tenho uma questão:

É possível, em Portugal, fazer um amortização do crédito à habitação com redução de prazo? Isto é, pagar a mesma prestação, mas em menos tempo. Uma rápida pesquisa no Google não me permitiu encontrar nada mas talvez saiba de qualquer coisa.

É que, geralmente, tal amortização é superior a uma amortização de diminuição da prestação em si, pois este termina mais rápido (já que aos 1000€ de amortização se soma a amortização que não poupou), e isso é quase sempre o ideal, precisando sempre de fazer contas, claro.

Pode amortizar e pedir para reduzir o prazo até ter uma prestação equivalente. Isto será sempre o ideal para maximizar a poupança.

Só não tenho conhecimento se os bancos fazem esse cálculo automaticamente mas suponho que sim.

A amortização deve ser sempre comparada com a rentabilidade oferecida noutros planos de poupança.

Também não nos podemos esquecer que a amortização é um “investimento” para o resto do tempo do empréstimo, o que quer dizer que, se a dada altura, a taxa de rentabilidade de outros instrumentos como os depósitos a prazo subisse consideravelmente, já não poderíamos movimentar esse dinheiro e aproveitar a maior poupança.

Assim, temos de considerar a amortização como se tratasse de um depósito a taxa X durante o prazo total do empréstimo.

Vou mantendo um excel com todos estes dados e o que fiz foi calcular qual o rendimento anual líquido de uma amortização de X€, com diminuição do empréstimo de Y meses, supondo que a taxa euribor se mantinha a 0% durante todos os restantes anos do empréstimo.

No meu caso, 10.000€ de amortização renderme-iam 2,65% ao ano (taxa líquida). Sabendo que a média anual da taxa euribor deverá ser superior a 0%, o rendimento será ainda superior. Quando adiciono a poupança com o Seguro de Vida, essa TANL equivalente sobe para 3,974%.

Concluindo, se considerar que consigo ter este valor investido noutras aplicações com uma taxa anual média superior durante todos os anos do empréstimo, é de evitar a amortização. Caso contrário, é avançar. Cerca de 4%/ano líquidos durante 30 anos, parece-me uma taxa bem interessante.

Aqui a dificuldade será fazer todos estes cálculos. É necessário ter tabelas de excel para calcularem prestações de empréstimos e conhecer as tabelas de cálculo do nosso seguro de vida.

Parabéns pelos artigos!

Boa noite!

Também já me debati várias vezes com esta questão “amortizar ou não amortizar?” Depois de muitas e muitas contas, simulações em excel e em simuladores que encontrei na “net”, de pesquisar e ler muito sobre o assunto, cheguei sempre à mesma conclusão: amortizar, sim! Tenho um crédito habitação contratado desde 2009 por um prazo de 40 anos! Amortizando uma quantia extra por ano (por pouco que seja), diminui o montante de juros a pagar, diminui o montante dos Seguros associados e diminui a prestação mensal (cuja poupança podemos reencaminhar novamente para a amortização, como referiu um dos leitores, ou guardar para quando as taxas Euribor subirem – porque vão subir!). Depois de muitas contas, percebi que, ao amortizar cerca de 2500€ por ano (basta não gastar o reembolso de IRS nem os subsídios de férias e Natal), conseguirei liquidar o meu empréstimo nos próximos 14 anos. Só pelo facto de o montante em dívida ser sempre menor do que o previsto, daqui a 14 anos terei poupado, só em juros, cerca de 5000€ (isto porque o meu “Spread” é 0,34% – para spreads maiores, a poupança seria muito maior). Pelo facto de liquidar o crédito em 16 anos a menos do que o contratado conseguirei uma poupança de mais de 40000€ (em juros, comissões e seguros). Portanto, no meu caso, penso que a melhor opção é mesmo ir amortizando e liquidar o crédito o mais rápido possível. Só lamento não ter começado a pensar nestas questões mais cedo… Talvez já tivesse o crédito pago 🙂

Claro que, noutras situações, esta poderá não ser a melhor opção. Mas façam as vossas contas ou, caso não consigam, peçam ajuda.

Um bom 2019 para todos e boas poupanças.

Um agradecimento especial para o Pedro, cujas matérias são sempre de grande relevância, pelo menos para quem se preocupa com estes temas. Muito obrigada pelas partilhas e pelo excelente trabalho de investigação e de divulgação que tem feito ao longo destes anos.

Boa tarde,

Deixo aqui um artigo muito interessante sobre qual a melhor forma de amortizar o crédito: Reduzir os anos do empréstimo ou reduzir a prestação mensal?

Está em espanhol: https://cincodias.elpais.com/cincodias/2018/12/14/midinero/1544784718_432267.html

Boa tarde.

Estou neste momento em fase de contratação de um CH. Apesar de não ter aprofundado muito as contas, cá vai o que penso acerca da amortização do crédito: a minha educação diz-me que “crédito bom é crédito morto”… apesar de me identificar com isso, os números podem não concordar.

Estando em questão um CH com TAEG na ordem dos 2 %, parece-me questionável que alguém que a longo prazo consiga rendimentos acima disso com outros produtos financeiros opte por amortizar. No meu caso, mantendo um plano de investimento responsável, vai sempre haver um valor que não utilizarei para amortização do CH até que a TAEG ultrapasse a minha rentabilidade com outros produtos.

Pela minha experiência, 99% das pessoas não investe o que poupa no crédito à habitação. O mais provável é ir para um telemóvel novo ou num jantar fora. Nesses casos amortizar é dinheiro ganho. Mas cada caso é um caso. Depende mais da disciplina e rigor do que das contas propriamente ditas. Crédito bom é crédito morto faz todo o sentido diria praticamente em todas as situações.

Tendo em conta a prática eventualmente mais comum, estamos de acordo… Realmente é preferível amortizar crédito.

Fazendo uma análise mais crua aos números, a longo prazo, a não amortização poderá resultar num maior valor de poupança.

Fica por fim o reconhecimento à parte da “disciplina e rigor”, que também me parecem ser dos pontos mais críticos a desenvolver, de um modo geral, na sociedade.

Boa noite Pedro

No crédito à habitação, desde 2009 que os seguros de vida acompanham automaticamente o valor em dívida ao banco?

Constatei este mês que o meu banco nunca enviou a actualização da evolução do montante em dívida há seguradora…

A minha dúvida é: se desde 2009 o banco estava obrigado a enviar a actualização dos valores há seguradora… e se acontecesse uma fatalidade aos segurados a seguradora pagava o valor em divida do crédito ao banco… e o remanescente aos herdeiros ou conjugue??

Posso imputar alguma responsabilidade ao banco por não ter actualizado os valores do crédito desde 2009??

Obrigado

Olá. Sugiro que ligue para a ASF. Tem o número em http://www.asf.com.pt

Pedro, alguma razao para os bancos nao serem obrigados a fazer estas comunicacoes as seguradoras? Aproveitei a sugestao de um post anterior e tambem solicitei que a atualizacao mensal por email, no meu caso tambem CGD, ao que me responderam que teria de me dirigir a uma agencia. Nao percebo porque, se a si o fizeram atraves de um email. De qualquer forma conto perceber se algmas comunicacoes foram feitas ao longo do tempo

Olá. Cada agência tem os seus “procedimentos”. Já fiz isso há uns bons anos. Podem ter mudado o processo. Mas o importante é fazer.

… e continuam a comunicar todos os meses. Não falha. Todos os meses pago menos uns cêntimos.

Olá boa tarde,

hoje, estive no meu banco onde negociei o prémio do seguro de vida (associado ao crédito habitação). Informei que tinha feito várias simulações noutras seguradores e que os valores encontrados eram mais baixos. A gestora de conta contactou a Fidelidade à nossa frente para questionar a margem que existia ao nosso pedido (pedimos para manter as condições que tínhamos – ITP- seguro de vida mais abrangente) . Rapidamente, foi-nos apresentado um valor que ia ao encontro das nossas simulações: passamos de 128 para 85 euros. Na simulação do impacto da alteração do prémio, chegamos à conclusão que poupamos cerca de 20 000 euros até ao final do empréstimo (24 anos) nas condições atuais. Quando a Euribor subir, esse impacto será, certamente, maior. Foi-nos aconselhado para pedir novas revisões do prémio no futuro, uma vez que existirá, eventualmente, margem. Quero acrescentar que o seguro vida na Fidelidade foi uma condição para o spread negociado.

Em relação às amortizações, habitualmente, amortizamos cerca de 2000 euros por ano. Dos 6 000 euros já amortizados, calculamos uma poupança de 3500 euros (relativos aos juros e ao seguro de vida). Se formos amortizando 2000 euros cada ano, reduzimos o tempo de 24 para 22 anos e poupamos cerca de 20 000 euros (juros+seguro vida), considerando a Euribor a 1% ao longo do tempo, (na prática, deverá ser superior, o que representa uma poupança maior).

Espero que este testemunho seja útil, da mesma forma que foi o artigo publicado pelo Pedro Andersson. O seu trabalho de pesquisa está a ter repercussões na vida de várias pessoas. Por isso, só tenho a agradecer-lhe pela sua dedicação.

Boa tarde:

Gostaria de saber se há por aí mais clientes da CGD que tenham contratado o empréstimo habitação com a condição de ter seguro de vida numa seguradora do grupo? O meu contrato foi feito nestas condições. O seguro de vida tem vindo a sofrer aumentos galopantes, começamos com 75€ e já vamos em 200€ por mês … num período de 10 anos. Os vários gerentes da “minha” agência (Bragança – Sá Carneiro) têm sido totalmente inflexíveis no assunto. A CGD central diz que o problema é com a agência … isto de um cliente com mais de 30 anos, que durante mais de 20 (até ter começado esta saga) apenas tinha conta neste banco, num empréstimo em que houveram vários comportamentos comprovados de vigarice (na altura resolvidos/ocultados pelo gerente, compensando-me pelos danos causados pela funcionária que cometeu os ilícitos – hoje uma das principais responsáveis na CGD da região de Bragança) …

Tanto quanto saiba, a CGD já nem sequer tem seguradoras no grupo, quando muito participações em seguradoras. O Banco de Portugal como sempre na sua máxima de defesa dos interesses dos bancos (e achando que eu já não paguei o suficiente pelas distrações que teve com o BPN, BES, …), diz que o assunto é da entidade reguladora dos seguros. Esta, por sua vez, é basicamente uma nódoa (e digo por experiência em várias reclamações que já fiz) – das três vezes que contactei para este efeito, recusaram-se a responder por escrito. Ao telefone, dizem-me sem qualquer pudor, que não são entidade fiscalizadora, que se limitam a regulamentar … e que este é um problema do regulador bancário (Banco de Portugal). A CMVM a quem indaguei sobre se a existência de seguradoras no grupo CGD (nomeadamente sobre a Fidelidade)… diz que não responde a particulares.

Todos sabemos, incluindo a CGD, que a nossa justiça é totalmente incompetente para dar respostas em tempo útil e as decisões são o que são, altamente compensadoras para quem prevarica – no pior dos casos pagam o que era devido há muitos anos.

Penso que devem ser vários os lesionados da CGD nestas condições; penso inclusive que a CGD nem sequer tem presentemente forma de aplicar a condição por ela imposta; e como tal, a obrigatoriedade de manter o seguro na Fidelidade é nenhuma. O mais estúpido disto tudo, é que a CGD já nem sequer beneficia assim tanto de forçar os clientes a ter este vínculo com a Fidelidade (provavelmente lá haverá alguns administradores que beneficiam disto …), são dezenas de euros por mês que me penaliza (+60€), para ganhar uns 4 ou 5€, a troco de ter um cliente que nada tem de bom a dizer da CGD.

O que me recomendam fazer? Há mais alguém nas mesmas condições que tenha arranjado solução para isto? O meu plano atual (e de quem está farto de tentar resolver isto com algum bom senso) é aguardar condições mais favoráveis para de uma vez por todas terminar a minha relação comercial com a CGD. Infelizmente não me vou conseguir livrar tão facilmente da minha condição de contribuinte que muito provavelmente será chamado a pagar as dívidas da CGD que dado o “apertado” controlo do Banco de Portugal só devem ser de muitos B€.

Obrigado,

Olá. Depois de meses de trocas de emails consegui que baixassem para metade na fidelidade. Pedi ajuda a um mediador de seguros. Não é fácil. Mas não desista. Estou a pensar voltar a fazer reportagem.

O que diZ expecificamente o seu documento complementar da escritura? Qual é a frase?

Especificamente

Também tenho crédito na CGD e o seguro de vida, claro está, é da “Fidelidade”.

Alteraram o mesmo de ITP para IDP e informam que é a mesma coisa, o que sinceramente não sei, visto que não acrescentam (como anteriormente) estas clásulas: “beneficiário em caso de morte retiraram: Pelo eventual remanescente para o capital seguro: Herdeiros da Pessoa Segura e no beneficiário em caso de invalidez retiraram: Pelo eventual remanescente para o capital seguro: Pessoa Segura. ”

Gostaria que me ilucidassem acerca do mesmo.

Obrigada

Boa noite.

Como podemos saber se o banco tem enviado à seguradora as actualizações do valor do crédito habitação?

Obrigada.

Olá. Ligando para a seguradora, por exemplo 🙂

Boa noite,

Antes de colocar a questão, gostaria de lhe agradecer o serviço que presta com as suas reportagens e com o seu site.

Ora, após ler este artigo e tendo adquirido habitação em Janeiro de 2019, foquei-me na questão “A meio do ano, mandei um e-mail ao banco a exigir que passassem a enviar mensalmente (tenho o crédito na CGD) o valor em dívida para a Seguradora e não anualmente. Apenas com esta “dica” interrompi logo a “escadinha”.” e na parte do pedido do plano de pagamentos de seguro.

Quanto ao plano o bano irá enviar sem problema.

A minha questão prende-se no envio da informação do banco à seguradora. Enviei e-mail para o meu gestor de conta com esse pedido (o banco é CGD) o qual me respondeu, passando a citar:

“O valor comunicado é sempre anual, se acontecer alguma “fatalidade” a companhia paga o valor do capital em dívida no início de cada ano”.

Ora, sendo eu desconhecedor, isto não vai ao encontro do mencionado, ou pelo menos a mim nada me diz.

Será uma nova medida?

Poderei eu argumentar com o banco o porque de não enviarem mensalmente, ou estou “preso” a decisão do mesmo?

Agradeço desde já o esclarecimento de quem o tiver.

Mais uma vez, agradeço o seu trabalho.

Olá. Não é sempre anual porque há clientes que o fazem mensalmente. É ignorância/preguiça da parte de alguém. Mas ele tem razão se for anual, devolvem o valor no início do ano.

Olá,

Já passa algum tempo sobre a publicação deste artigo, mas debato-me agora com esta questão.

Já conformei no meu contrato de mútuo celebrado, para compra da minha habitação e dentre os produtos que tive que subscrever para grarantir um spread “promocional”/ mais baixo, não está a subscrição do seguro de vida associado ao crédito à habitação em seguradoras do grupo do banco (é o Santander Totta).

Como tal, e porque estou a pagar muito mais do que me poderão oferecer outras seguradoras (de acordo com simulação on line), gostaria de fazer este seguro noutra seguradora.

Como devo fazê-lo? Contacto primeiro o banco para tentar que cubram as propostas das outras seguradoras ou, como não tenho a obrigação de manter lá o segur, simplesmento comunico ao banco e à seguradora em causa que vou mudar?

Embora não esteja previsto no contrato que o seguro de vida é uma condição do spread, devo na mesma, para me salvaguardar, enviar uma comunicação ao banco a dizer isso mesmo, do género: “tendo em conta que não é condição de aplicação do spread x a suscrição do seguro de vida dentro do Grupo, informo que vou cessar o atual seguro e contratar com outra seguradora.”?

Ficaria muito grata se me pudessem ajudar, não dsei muito bem como proceder na prática.

Boa noite, tenho, tal como o Pedro, 33% por cento do capital do empréstimo na CGD diferido para a última prestação. No documento complementar da escritura diz que as amortizações parciais serão imputadas a este capital diferido. Isto influi de alguma maneira nos efeitos da amortização em escadinha? Mantêm-se os benefícios que referem?

Obrigada!

Olá. O meu objetivo pessoal de vida financeira é amortizar o mais depressa possível esses 33%. São uma bomba relógio. Assim que amortizar essa parcela fico quase com um crédito “perfeito”. Porque seria prejudicada e em que benefícios?

Baixa imediatamente o seguro de vida.

Ola Pedro Andersson, é possível disponibilizar o ficheiro excel? Obrigado