Fundos de investimento – Balanço semanal

Como vos expliquei neste artigo AQUI, onde tem vários avisos e explicações sobre porque deve conhecer várias alternativas de investimento, semanalmente vou dizer-vos como está a evoluir a minha carteira de fundos de investimento para que perceba que, ao contrário dos depósitos a prazo, o seu dinheiro sobe e desce todos os dias.

Perceber como funciona, não quer dizer que tenha de investir. Só quero que entenda como funciona.

Quando ganhar dinheiro digo, quando perder também digo. Não lhe estou a vender nada, apenas quero partilhar informação. Nenhum artigo neste blogue é pago por ninguém. O meu objetivo é unicamente contribuir para a nossa literacia financeira.

Semana de 27 de Julho de 2020

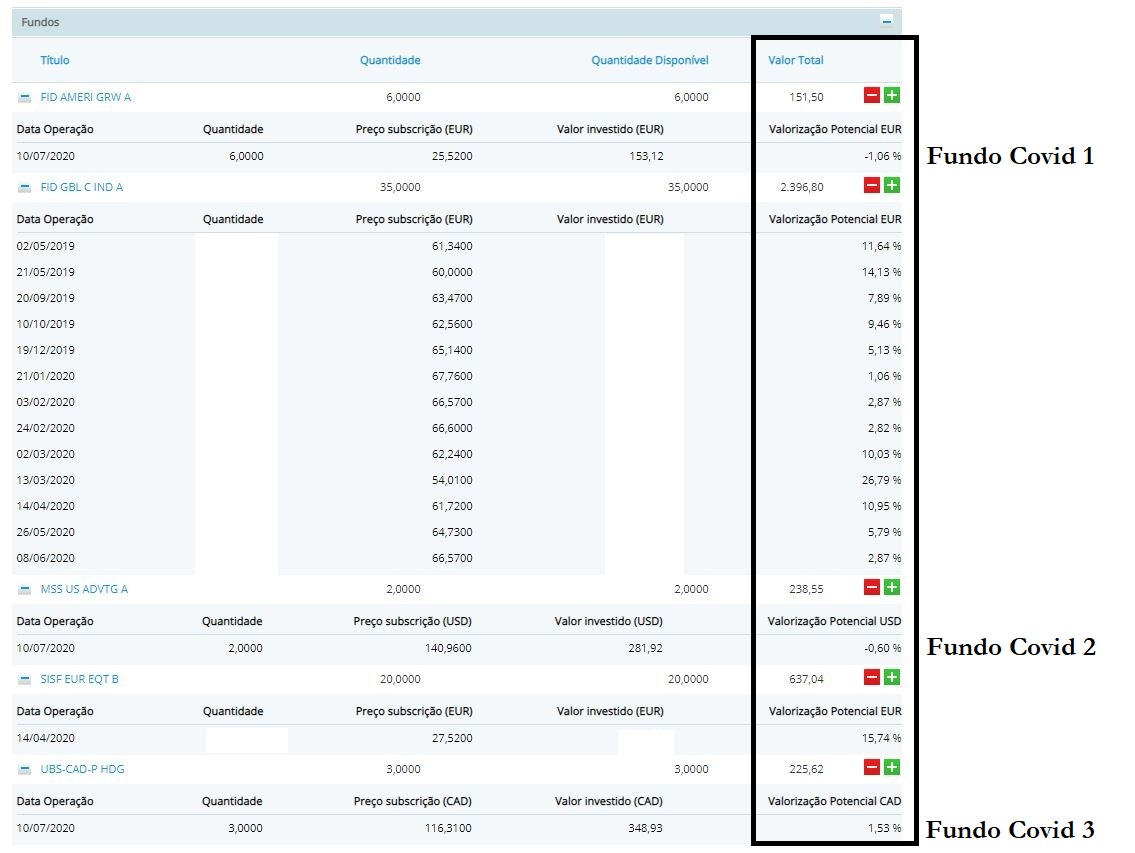

Comecemos como habitualmente com o desemprenho semanal dos meus 3 fundos “Poupança Covid-19”.

Como em minha casa eu e a minha mulher poupamos várias centenas de euros (porque ambos continuámos a trabalhar) durante esses meses, decidimos pegar nesse dinheiro e (já que seria dinheiro que seria entregue às gasolineiras, restaurantes, escolas, portagens, etc.) investi-lo com mais risco. Felizmente conseguimos dar-nos a esse “luxo”. Há famílias que devem colocar este dinheiro num Fundo de emergência e NUNCA os colocar em produtos de capital não garantido.

Subscrevi um fundo com o que a minha mulher não gastou durante o Estado de emergência (combustíveis e alimentação = 225,75 €), outro com o que o meu filho mais velho não gastou (passes e alimentação na escola = 153,12 €) e outro com o que o meu filho mais novo não gastou (a mensalidade da escola privada baixou e não teve atividades extracurriculares = 248,26 €).

Se for ver o artigo da semana passada, verificará que nesta semana que passou perdi dinheiro (se os resgatasse), comparativamente à semana anterior. O meu fundo “principal” – que tento reforçar todos os meses – perdeu cerca de 4% em apenas uma semana. Na semana anterior tinha crescido cerca de 1%. A unidade “menos valiosa”, subscrita no dia 21 de Janeiro desceu de um crescimento de 4,01% para apenas 1,06%.

A unidade que tem vindo a crescer mais desceu de 30,49% para esta semana estar a crescer “apenas” 26,79%. O outro fundo que mantenho neste banco, nesta semana desceu também de 16,91% para 15,74%, como pode ver no print screen acima.

Em resumo, se tivesse resgatado o meu dinheiro na semana passada tinha recebido na conta mais dinheiro do que se resgatasse hoje. É mesmo assim. Depende de como as ações contidas nos respetivos “cabazes” se comportaram na bolsa nos últimos dias.

Por uma questão de privacidade, vou só revelar as percentagens de crescimento ou de perdas, mas em relação aos meus Fundos “Poupança Covid” vou colocar aqui semanalmente um gráfico com os valores reais para perceberem de que dinheiro estamos a falar. Podem ser pequenas poupanças. Não é preciso ser rico para ter um fundo de investimento (bastam 15 ou 20 euros). No print screen acima tem lá os valores que investi. Esta é a evolução que eles tiveram nestas primeiras semanas.

Como podem ver, passadas 3 semanas, estou a perder dinheiro. A média dos meus 3 fundos de investimento “Poupança Covid” continua negativa. Se resgatasse neste momento os fundos que subscrevi no início de Julho, perderia 11,46 €. Para quem está a ler este tipo de relatos pela primeira vez pode ser assustador. Então eu ponho lá o dinheiro e passados uns dias estou a perder dinheiro? Quero que perceba que é perfeitamente normal. Isto é uma coisa para ter a 5 ou mais anos, ou até atingir o seu objetivo. Se chegar aos 20 ou 30% nada o impede de resgatar nesse dia :).

No total dos 3 fundos, no dia 16/7/2020 subscrevi 627,13 € e se resgatasse neste momento só me devolviam 615,67 €.

Cada fundo, sua rentabilidade

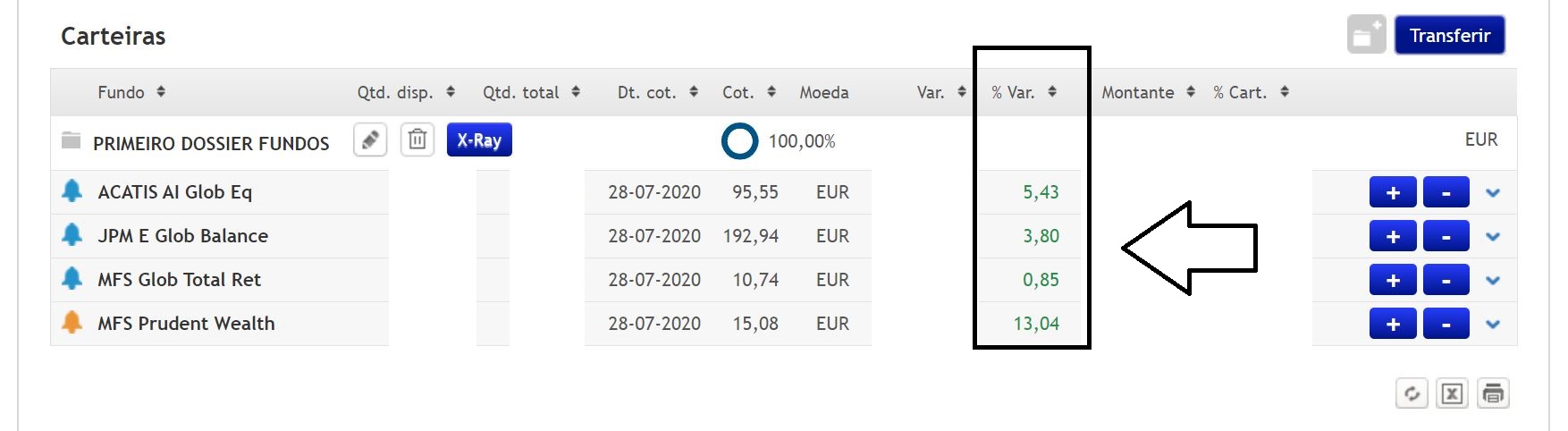

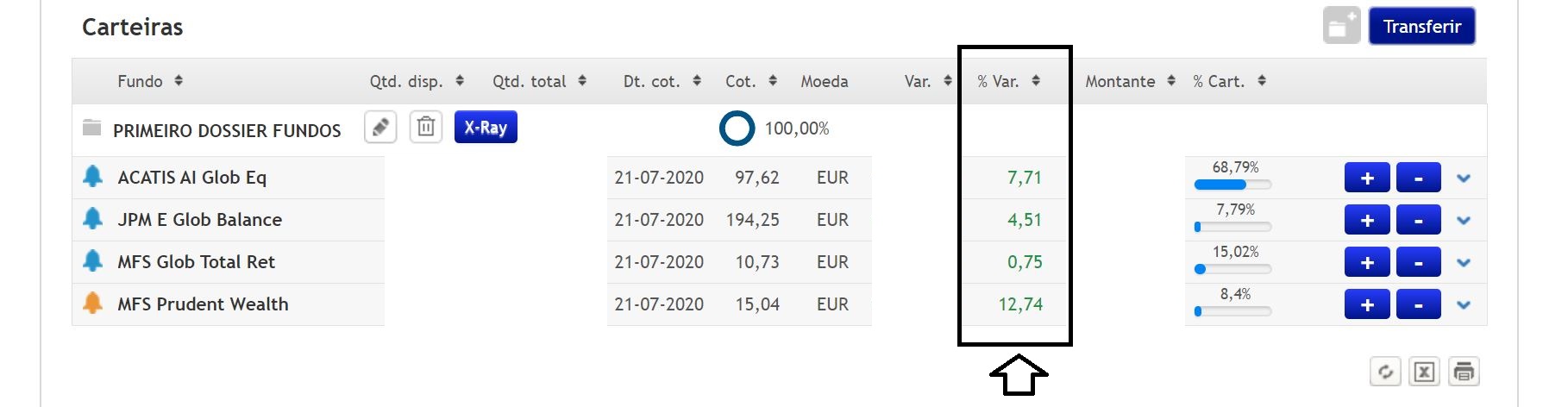

Nestes outros fundos, noutro banco, todos estão positivos. Dois fundos desceram em relação à semana anterior e dois subiram, embora muito ligeiramente. Depende dos setores económicos e das regiões do mundo em que estão as ações que fazem parte de cada um deles. Um até podia ter disparado 10% e o outro ter descido na mesma proporção. É mesmo assim.

O que pretendo mostrar-lhe é que o que conta verdadeiramente ao longo do tempo é a MÉDIA de todos os seus investimentos e não apenas um que cresce muito ou um que desce muito. O fundo “melhor” neste momento está a crescer 13,04% e o “pior” apenas 0,85% (mesmo assim, equivale a 8 vezes mais do que um depósito a prazo). Repito, todos estes fundos NÃO TÊM garantia de capital.

Esta semana

Na semana passada

Não fique a pensar que isto é uma máquina de fazer dinheiro. Na semana que vem podem estar todos em queda 10 ou 15% e perder todos estes “ganhos”. Quando isso acontecer, o “segredo” é não vender. É isso que eu quero que perceba.

Repetirei estes avisos em todos os balanços semanais. Estou a achar esta expeiência muito interessante. Espero que vocês também.

Avisos

Nunca deve ver a minha carteira de investimentos ou o que eu digo como um conselho sobre como e onde deve investir ou que fundos deve escolher. Há milhares de fundos.

Não tenho qualquer formação financeira e sou um simples cliente bancário com muita curiosidade. Quando quiser subscrever fundos pela primeira vez deve contactar um gestor especializado no seu banco ou corretora. Nunca invista dinheiro de que vai precisar. Pode perder dinheiro, se precisar levantá-lo numa altura em que estiver com valores negativos e não puder esperar meses ou anos até que eles recuperem.

Acompanhe-nos AQUI

Leia os livros “CONTAS-POUPANÇA”. É só clicar AQUI ou nas fotos dos livros.

Boa tarde Pedro,

Qual é a plataforma/banco que está a usar para aplicar o dinheiro?

Cumprimentos

Olá, como expliquei no artigo inicial, tennis os meus fundos no ActivoBank e no Best, mas há mais bancos e corretoras que não cobram comissões de guarda de títulos e afins.

Também gostaria de saber qual é a plataforma/banco que está a usar bem como as comissões que são cobradas.

Olá, como expliquei no artigo inicial tenho os meus fundos no ActivoBank e no Best, mas há mais que também não cobram nada.

Os fundos costumam ter um valor de subscrição e o banco uma taxa pela subscrição e a guarda de títulos. Como reflete esses valores no rendimento?

Olá. No ActivoBank e no best não pago isso. E há outros bancos que também não.

Parabéns !!! É um felizardo !!!

Eu pago 6,15 € do “Comissão de custódia” no Best. Trimestralmente.

Bem sei que também lá tenho algumas obrigações, mas penso que não será por isso.

Aliás também tive fundos de investimento no Activo, e pagava exactamente o mesmo.

Daí ter decidido que não se justificava estar a pagar a dois banco pelo mesmo serviço, e optei por um.

A guarda de fundos de investimento no Banco Best não paga comissão de custódia, mas as obrigações sim.

Boa tarde Caro Pedro,

Relativamente à declaração de mais valias, a mesma tem que ser feita por fundos não geridos por entidades Portuguesas, correcto?

Ou seja, caso um fundo seja gerido por entidade portuguesa (ISIN PT……..), aquando do resgate é descontado os 28% na fonte certo?

Obrigado!

Excelente trabalho e análise, está de parabéns. Apenas uma nota, que pode ser importante para os leitores, colocar o grau de risco de cada fundo. Mais uma vez parabéns

Olá Pedro. Obrigado por esta partilha. Está a gerar-me interesse em investir.

Uma questão que me surgiu: a rentabilidade vai acumulando ao longo dos anos? Ou seja, imaginemos que coloco 100€ num fundo. E que esse fundo tem uma rentabilidade de 10% ao fim de 3 meses. E também tem uma rentabilidade de 10% ao fim de 1 ano e ao fim de 5 anos. Existe alguma vantagem em manter o dinheiro no fundo durante tanto tempo? Ou se tirasse aos fim dos 3 meses dar-me-ia o mesmo ganho?

Cumprimentos,

Filipe Duarte

Olá,

Não sei se percebi a pergunta.

Nada é garantido nos investimentos. Essas rentabilidades são estimativas, mas pode também perder o seu dinheiro parcial ou totalmente (depende do grau de risco do fundo). Mas acho que o Pedro explica bem isso.

Portanto talvez a pergunta seja outra. Mantendo o dinheiro mais tempo vai beneficiar do efeito dos juros compostos. Ou seja, o rendimento vai gerar mais rendimento. Por exemplo, se ao fim de 1 ano tiver 10% de rendimento, então os 100 euros passam a 100*1.1 = 110 euros. Se no segundo ano também tiver rentabilidade de 10%, estes 10% incidem sobre os 110 euros, e não sobre os 100 iniciais. Essa é a vantagem de manter mais tempo o investimento.

Agora claro que, como referi, as rentabilidades não são certas, e se desvalorizar 10% ao fim de 1 ano, fica com 90 euros.

Não esquecer também as comissões de subscrição, resgate e gestão, bem como as mais-valias a reportar (no exemplo acima, dos 110 euros ao fim de um ano, se resgatasse, teria que declarar 28% das mais valias, ou seja, 0.28*10=2.8 euros). Ficava portanto com 107.2 euros, assumindo 0 custos de subscrição e resgate.

Olá Daniel,

Era mesmo isto que queria perceber. Não sabia essa questão dos juros compostos. Obrigado!

Só mais uma questão. Vou tentar explicar-me da melhor forma. De quanto em quanto tempo é feita essa “composição” dos juros?

No exemplo acima percebi que era anual. Se ao fim de 1 ano o fundo tivesse uma rentabilidade de 10%, eu passava a ter 110€. Essa adição é sempre feita anualmente ou depende dos fundos?

Espero que a pergunta tenha feito sentido.

Obrigado pelo tempo dispensado na resposta e pelas informações importantes que partilhou!

A dúvida faz sentido, mas penso que está a pensar mais em investimentos como depósitos a prazo ou certificados. Nesses é que se pode falar em juros trimestrais, semestrais, anuais… Nos fundos de investimento a variação é diária, porque os activos do fundo são instrumentos (acções, obrigações…) cotadas em bolsa, com variações diárias. O fundo vale mais ou menos consoante essas variações. por exemplo, se uma unidade de participação do fundo (1 UP) tiver o valor de 100 euros no dia em que a comprar, e entretanto os activos do fundo desvalorizarem 1%, a UP passa a valer 99 euros. O fundo no geral desvalorizou, porque os activos do mesmo desvalorizaram, traduzindo-se numa diminuição do valor da UP e do fundo. O mesmo exemplo aplica-se para valorizações.

O que se faz é calcular depois a quanto é que essa variação corresponde, ao fim de um mês ou de um ano.

Geralmente as rentabilidades mais vezes apresentadas são anuais (ou múltiplos de 3 ou 5 anos) ou YTD (year-to-date, desde o início do ano até ao presente).

E atenção que um fundo com 10% ao ano, não quer dizer que tenha sido sempre a subir… Pode ter descido durante esse ano, mas depois subir novamente. Por isso é que é importante os investimentos nestes instrumentos serem de longo prazo (pelo menos 2-3 anos), e ser dinheiro que não precisamos no curto prazo.

Ora essa, é um gosto!

Bons investimentos