Não percebo as contas da CGD

Não. Não estou a ser irónico. Não entendo mesmo. Já dei voltas e mais voltas à cabeça para perceber como chegaram aos valores a que chegaram e não saio do mesmo sítio.

Já liguei para o banco e, depois de pedirem tempo para analisarem a questão, ligaram-me a explicar que tinha havido um erro de cálculo e que já estaria corrigido. Que devia ir ver novamente o meu homebanking que os valores já deveriam estar corretos. Voltei lá e continuam iguais. Já vos dou os pormenores para verificarem se com o vosso banco as contas estão a ser bem feitas.

Pode ler este artigo AQUI se não sabe do que estou a falar.

O apoio ao cliente da CGD pediu-me novamente tempo para pedirem esclarecimentos “superiores” e que voltariam a ligar-me com a explicação para os valores que estão lá referidos. Mas já passaram vários dias e ninguém me diz nada. Tenho estado a adiar este artigo porque quando o escrevesse queria já ter a resposta da CGD, mas ela tarda. Por isso peço-vos ajuda porque pode haver aí alguém que saiba fazer estas contas para que, quando me contactarem novamente, eu possa confirmar ou não o que me estão a dizer.

Vamos a contas

Se tem um spread de 0,3 ou abaixo disso, a partir de Setembro o seu banco vai ajudar a pagar a sua casa. Vai descontar no seu capital em dívida (do bolso do banco) a diferença entre o spread e a Euribor que está negativa. No meu caso, a minha taxa de juro atual é de – 0,025% (sim, tem o sinal “menos” antes). A lei obrigou os bancos a assumirem o que assinaram nos nossos contratos.

Se for ao seu homebanking já lá tem a prestação que vai ser cobrada em Setembro (o primeiro mês após a entrada em vigor da lei).

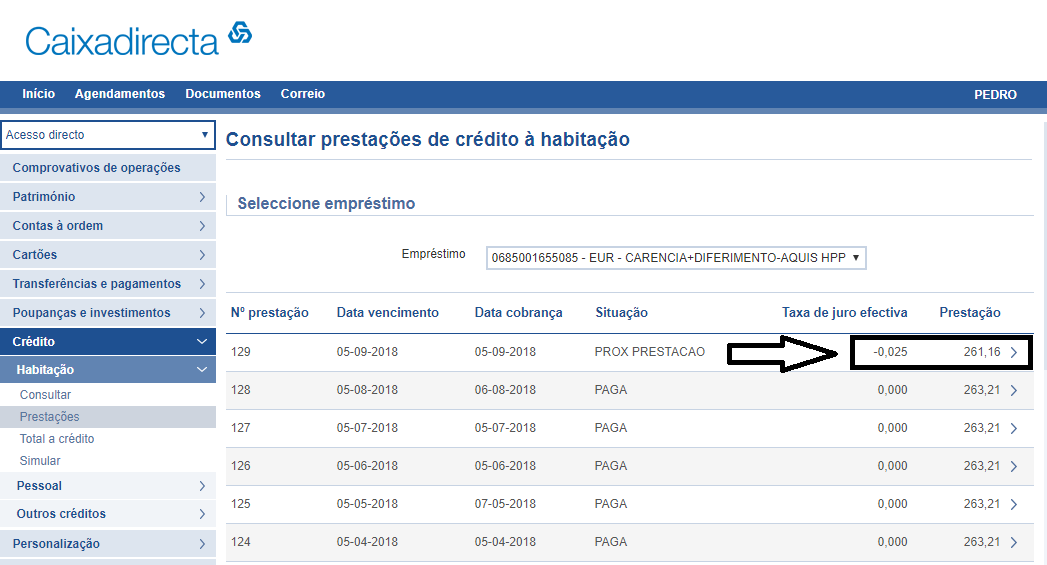

No meu caso, foi isto que encontrei:

Como podem ver, já está assumido que em vez de ZERO, a taxa a aplicar ao meu empréstimo é de -0,025. Corretíssimo.

Face ao meu capital ainda em dívida ao banco (145 mil euros), multiplicando pela taxa negativa referida, dá (dividindo por 12 meses) os tais 3 euros por mês que estão referidos no extrato. Portanto, em português simples, aos 260,61 € que estou a amortizar mensalmente, somam-se 3,04 € que o banco vai amortizar por mim mensalmente. Mas as contas, como podem ver, não batem certo. Há uma diferença de 2 euros entre o que devia ser amortizado e o que a CGD me está a dizer que vai amortizar em Setembro.

Portanto, a minha expectativa é que ao capital que amortizo até agora, a CGD aumente essa amortização e que a minha prestação baixe todos os meses daqui para a frente (enquanto a Euribor estiver mais negativa do que o meu spread). Isso só vai acontecer em parte. Onde pára o resto do dinheiro?

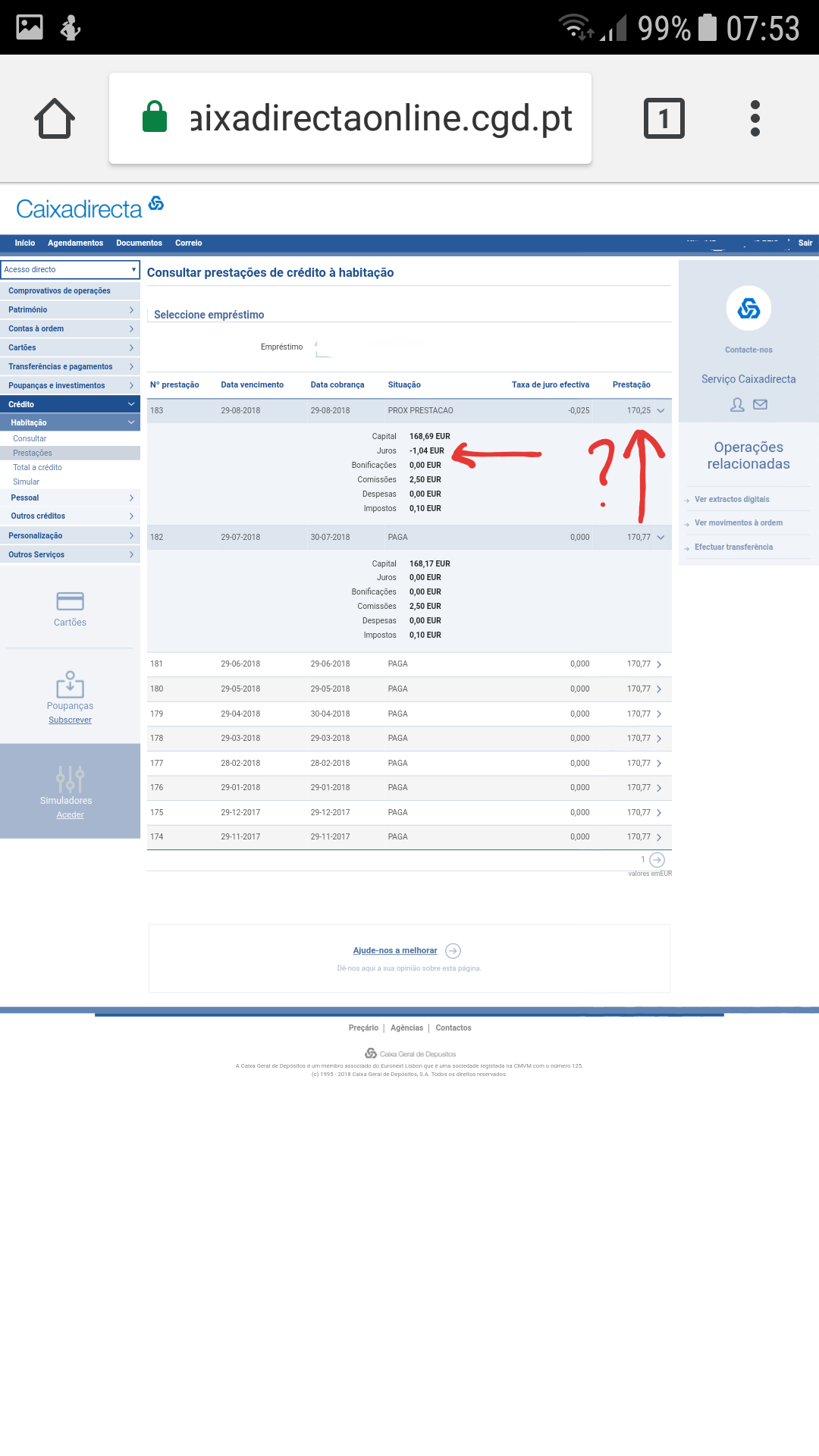

A seguir têm mais um caso de um espectador que está na mesma situação:

O capital a amortizar devia subir 1 euro mas a CGD só calculou cerca de 50 cêntimos a menos na próxima prestação. A somar a estas amortizações é preciso acrescentar 2,50 € de comissão só para nos irem tirar o dinheiro da conta. SIM, é das comissões mais tontas que eu já conheci (é como se na mercearia me cobrassem 2,50 € para me fazerem a conta). Esta é outra história. E mais 10 cêntimos de imposto de selo sobre essa comissão, porque se os bancos cobram o Estado também aproveita, claro. Se o Estado decidisse acabar com estas comissões também perdia muito dinheiro.

A sério que não sei como fazer a conta

Estou a pedir ajuda, porque admito até que a conta da CGD esteja bem feita. Haverá de certeza uma fórmula matemática qualquer que fez chegar àqueles valores. Mas que ainda ninguém me conseguiu explicar a lógica da conta, isso não. Nem os funcionários da CGD percebem como chegaram a este valor.

Se está correto eu só quero que me expliquem porque está correto.

Não desistam enquanto não perceberem

E é esta mensagem que vos quero passar. Mais do que descobrir onde param os “meus” 2 euros mensais de diferença, o importante é que saibam e percebam para onde vai o vosso dinheiro mensal e até diariamente. Façam perguntas e sejam “chatos” ao infinito até perceberem tudo tintim por tintim. (E eu pedi explicações por escrito e até dei o meu e-mail e até agora não arriscam na CGD. Só me dão explicações por telefone.)

Alguma alma caridosa do sector bancário que me ajude a fazer a conta para saber como é que os bancos deveriam fazer as contas para nos pagarem parte da casa e fazer refletir isso na prestação da casa?

A minha lógica

Numa primeira impressão sujeita a atualizações, no meu entender a conta a fazer é:

- Manter a minha prestação como está (como se o juro continuasse a ser zero)

- O banco faz a conta ao juro negativo e após cada prestação subtrai esse valor ao capital em dívida

- A prestação seguinte seria recalculada sobre o mais recente capital em dívida (o que amortizei + o “desconto” da taxa negativa), e assim sucessivamente.

Os bancos devem ter “resmas” de pessoas especialistas a fazerem este tipo de contas. Eu só tenho o senso comum. E o meu senso comum diz-me que as contas da CGD (não conheço as dos outros bancos) neste caso estão demasiado mal explicadas para eu (cliente normal) as entender. Não é por me apresentarem uma conta que eu tenho de acreditar que está certa. Neste caso, preciso que me convençam.

Verifiquem as vossas contas e confirmem que batem certo. Se estiverem erradas e ninguém se queixar, a lei de nada valeu… Se as contas estiverem certas, fizemos o que nos competia. Confirmar.

Acompanhe-nos AQUI

Registe-se AQUI para receber a Newsletter do Contas-poupança. Assim não perde nenhuma dica.

YouTube (Veja os vídeos que o ajudam a viver melhor)

YouTube (Veja os vídeos que o ajudam a viver melhor)

Facebook do Contas-poupança

Facebook do Contas-poupança

Pergunte no Grupo “Contas-poupança – As suas dúvidas”

Pergunte no Grupo “Contas-poupança – As suas dúvidas”

Instagram

Instagram

Twitter

Twitter

Se quiser um resumo muito claro e prático das dicas que demos nestes anos todos, pode adquirir o livro “Contas-poupança”. Escrevi-o com esse propósito.

É só clicar AQUI abaixo.

Pela imagem verifica-se que terá diferimento de capital. Está a retirar o capital diferido para apuramento da prestação base?

Sim. Fiz essa conta. Não bate certo na mesma. No atendimento ao cliente disseram-me que o diferimento de capital nao tinha influência. Seria uma explicação.

Não sei se foram estes os cálculos que fez, mas talvez consiga chegar ao valor através do seguinte processo.

1º Calcule a prestação, capital a amortizar na prestação e valor de juros

Prestação = -PMT(Taxa/12; Prazo Remanescente; Valor em dívida – Capital Diferido;;0)

Valor de juros= (Valor em dívida – Capital Diferido) x Taxa/12

Capital a amortizar na prestação = Prestação – Valor de Juros (com taxa negativa teremos um valor superior dado que a regra matemática de – por – resulta no +)

2º Calcule o valor de juros do capital diferido

Valor de juro= Valor Capital Diferido x Taxa/12

Considerando que a CGD possa estar a aplicar a regra, num empréstimo sem diferimento de capital, em que o valor da prestação apurada é a cobrada e, paralelamente, aplica uma amortização superior ao que o cliente paga i.e., o cliente paga X e é amortizado X+Valor de Juros Negativos, se fizéssemos a mesma conta para um empréstimo com capital diferido, i.e., amortizar X+Valor de Juros Negativos da parte do Capital Não Diferido+Valor de Juros Negativos da parte do Capital Diferido, verificaria que teria um plano financeiro incoerente, em que a última prestação tinha um valor de capital a amortizar superior ao valor do capital não diferido em dívida (não se esqueça que o capital diferido é pago num adicional à última prestação).

Certamente, e espero não estar errado, eles estarão, neste caso de operações com diferimento de capital, a aplicar o juro negativo calculado sobre o capital diferido, na redução da prestação cobrada efetivamente ao cliente. Outra solução seria eles aplicarem o juro negativo apurado sobre o capital diferido na amortização desse capital, mas não sei se isto é viável contratualmente.

Espero ter esclarecido, ou na melhor das hipóteses, não ter acrescentado mais confusão.

A prestação de Agosto bate certo-> 260,61+2.5+0.1=263.21

A prestação de Setembro pela mesma lógica também-< 261.60-3.04+2.5+0.1=261.16

Ou seja, para além de amortizar mais capital do que aquilo que efictavamente vai ser a sua prestação ainda "compensou" a taxa e o imposto.

O facto de não amortizarem mais tem a ver com a prestação ser fixa para todo o empréstimo (se o juro se mantivesse). Como agora está a amortizar mais, se o valor da prestação não fosse alterado e os juros se mantivessem, a última prestação iria ser superior ao montante em divida à data.

(Há algures uma formula para chegar ao valor da prestação)

Não sei se respondi à dúvida.

Certo. A minha questão é onde foram buscar os 261,60.

De facto a explicação que dei não é tão simples de perceber com os juros negativos mas faz sentido da mesma forma. O truque para perceber é olhar para a última prestação do plano de amortizações (não sei se a caixa o apresenta, o meu banco sim) e perceber como ficaria se a prestação/valor amortizado fosse superior ou inferior.

Peço desculpa, nem reparei que o site era brasileiro e dá valores estranhos.

Encontrei a formula:

Prestação=Valor em divida x ((( taxa de juro / 12 ) x (1+( taxa de juro / 12 ) )^nr de meses restantes) / (( 1 + ( taxa de juro / 12 )) ^nr de meses restantes – 1 ))

Com esse valor e subtraindo as taxas e impostos deve chegar ao 261.60 (e fiquei curioso para saber se realmente funciona igual para taxas negativas 🙂 )

Muito obrigado. Vou testar. Com o valor a taxa zero conheço a formula, conferi e bate certo ao cêntimo. Com juro negativo deixei de perceber.

Não sabendo os valores certos tentei simular com valores aproximados e pareceu-me fazer sentido. Ao usar a taxa -0.00025 deverá resultar-lhe 258,56 que é os 261,16-2,5-0,1

Certo. Mas onde no extrato é que me aparece 258,56? O que diz parece-me correto.

Mas acho que nao me estou a explicar bem. O valor a amortizar tem de ser superior e nao inferior. Mas nao sou eu a pagar essa diferença. Nao sei se estou a explicar-me bem ou se estou a complicar.

É o valor do capital amortizado mais os juros que neste caso são negativos. 258,56.

Se depois disso somar a taxa e o imposto tem o valor que efectivamente pagou.

atenção porque a prestação de setembro apenas reflecte o período de 19 de julho (data de entrada em vigor da Lei) e 2 de Agosto, pelo menos foi o que o meu banco (CGD) me informou. Ou seja, não compreende uma redução em 30 dias, que só vão ser contabilizados na prestação a cobrar em outubro, e que diz respeito ao mês de agosto, i-é, teremos sempre um mês de atraso. Mas as contas não batem certo mesmo. E atenção, porque os bancos se preparam – é o que corre mesmo entre funcionários – para aumentar…as comissões de cobrança. Ah, pois, porque não vão pagar por nós.

Isso ja seria uma explicação. Sim, as comissões vao aumentar até que rebentem.

No meu caso, também me aparece um aumento do capital a amortizar, mas usando o simulador Excel “Mapa de Juros” disponível no Dr. Finanças (https://www.doutorfinancas.pt/mapa-de-juros-4/), as contas batem certo com as da CGD. Se se simular manter estas condições até ao fim do empréstimo vê-se que o capital a amortizar vai decrescendo (assim como o valor dos juros a receber, claro). É de supor que estão a usar as mesmas fórmulas e que devem estar certas…

Obrigado. Vou confirmar.

Dá vontade também de cobrar à CGD o fato de confirmar os valores!

Se é válido cobrarem taxas por “fazerem as contas”, igualmente seria cobrar de volta por “confirmar as contas”.

Obrigado pelo esforço e empenho que tem nas suas contas e que espelham as do grande público.

Bom trabalho.

Boa tarde,

Também sou cliente da CGD e na prestação de setembro, continua a aparecer o valor da prestação igual à de agosto.

Já liguei para o banco e pus o problema ao que me responderam por email

com este texto. “”” Na sequência do seu pedido de esclarecimento sobre a aplicação das taxas de juro negativas nos empréstimos habitação, informamos que o extrato de Agosto ainda não reflete esta informação.

Contudo, poderá visualizar o valor apurado a aplicar no pagamento de capital correspondente da prestação através do Caixadirecta Online ou nas futuras emissões do Extrato Global, a partir de Setembro””

Consultei as minhas prestações e lá está o mesmo valor!! O que fazer???

Li o comentário do Pedro Andersson, pessoa que muito admiro pelas dicas importantíssimas que dá e que se mete muito dinheiro ao bolso, nosso bolso claro, ganho com o nosso suor.

Muito obrigada Pedro Andersson!

Cumprimentos,

Ana Pinto

Bom dia Pedro,

Agora quem ficou baralhado fui eu!!!

Também sou cliente da caixa, tendo uma taxa de juro efetiva de 0,026 de Dezembro de 2017 a Maio de 2018 que subiu para 0.030 até à próxima prestação (Setembro), com juro positivo de 0,48€. Tenho um spread de 0,30, então a minha taxa não deveria ser negativa também? ou ainda andam a fazer atualizações ao sistema?

Depende da eiribor ser a 3, 6, 9 ou 12 meses. Qual é?

É a 6 meses com TAE de 2,674% e spread 0,30%, contratada em 11/1999.

Obrigado por este post, muito útil. Fiquei particularmente interessado na comissão. Também pago os tais 2.5 mais imposto, e reparei te posterior a 02 de 2017 só pagava 1.7€. Sabe a razão para o aumento? O banco pode alterar esta comissão sem informar/justificar ao cliente?

Olá. A razão é que os bancos precisam ir buscar dinheiro a algum lado… Eles informam sempre. Está num extrato meses antes do aumento. Nós é que nao lemos as letras miudinhas. A lei permite sos bancos cobrarem o que quiserem. Pode cobrar 50 euros por mês se quiserem.

No meu caso a resposta da CGD foi esta:

Conforme indicado no extrato referido o valor do indexante a aplicar ao seu empréstimo é de -0.27.

Da subtração do valor indexante ao Spread resulta um valor positivo de 0.030%, fazendo com que no seu caso não se aplique a alteração da prestação pela taxa negativa.

Pois eu tenho um similar problema, ainda sem qualquer tipo de resposta…

Possuindo taxa fixa, o que corresponde sempre à mesma prestação mensal (603,53€), e desde que me foi aplicada a EURIBOR NEGATIVA, desde agosto último, e por três ocasiões / prestações (que venceram em agosto, setembro e outubro), teriam que subtrair ao capital, respetivamente, -0,80€, -0,79€ e -0,59€ o que não sucede!!!

Contabilizam os “Juros Negativos”…

Cobram a mesma prestação de 603,53€…

Mas não abateram as diferenças negativas (-0,80€, -0,79€ e -0,59€) ao capital…

Olá. Desculpe J. Dinis, mas pela minha lógica como tem taxa fixa a euribor negativa nao se aplica ao seu caso… É fixa… Estou a perceber mal?

As minhas palavras é que, provavelmente, induziram em erro…

T-FIXO, é um produto da CGD em que, tal como referi “corresponde sempre à mesma prestação mensal”, sendo que, nesta, o variava mensalmente eram os montantes a amortizar (capital / juros).

Com a EURIBOR negativa há já largos meses, deixei mesmo de “pagar” juros sendo que os 603,53€ foram da seguinte forma escalonados, por exemplo em JUL018:

Capital: 600,93 EUR

Juros: 0,00 EUR

Bonificações: 0,00 EUR

Comissões: 2,50 EUR

Despesas: 0,00 EUR

Impostos: 0,10 EUR

Comparativamente com AGO018, SET018 e OUT018:

Capital: 601,73 EUR 601,72 EUR 601,52 EUR

Juros: -0,80 EUR -0,79 EUR -0,59 EUR

Bonificações: 0,00 EUR 0,00 EUR 0,00 EUR

Comissões: 2,50 EUR 2,50 EUR 2,50 EUR

Despesas: 0,00 EUR 0,00 EUR 0,00 EUR

Impostos: 0,10 EUR 0,10 EUR 0,10 EUR

O problema que identifico é este mesmo:

Contabilizam os “Juros Negativos”: -0,80€, -0,79€ e -0,59€

Contabilizam os “Capital”: 601,73 EUR, 601,72 EUR, 601,52 EUR

Mas não o subtraem ao Capital em dívida! Isto é, nestas três ocasiões o “Capital” amortizado foi na mesma os 600,93 EUR mensais!!!

Já ouvi duas “histórias” diferentes:

– que aplicam estes juros negativos em produtos financeiros (mas não tenho evidência disso mesmo)

– que estas “contabilidades” só são, de facto, contabilizadas ou na liquidação da hipoteca ou, caso venha a ocorrer, em liquidação antecipada da mesma…

Olá. É uma situação muito específica. No meu caso pedi explicacoes por escrito. Sugiro que faca esse pedido ao banco. No meu caso demorou nais de um mês a responderem.

Exacto, foi o que fiz, e aguardo resposta, a qual, dentro dos limites do sigilo bancário, aqui mesmo darei feedback…

Mas continuo a dizer que pela lógica não tem direito. Se é fixa é fixa… É a vantagem e desvantagem ao mesmo tempo.

…uns dias depois do solicitado:

“Bom dia, Caro João Dinis.

A sua questão vai ser analisada e assim que tenhamos resposta entraremos em contacto consigo.

(…)

Assistente Comercial- Agência Caixadirecta”

…finalmente, o meu caso resolvido:

“Caro João

No seguimento do pedido que nos apresentou, verificamos que a aplicação do juro negativo já está a ser considerada no Capital em Dívida Vincendo.

(…)

Assistente Comercial

Agência Caixadirecta”